Стойността на собствения капитал, обикновено наричана пазарната стойност на собствения капитал или пазарната капитализация Финансовите статии на Finance Finance са създадени като ръководства за самообучение, за да научите важни финансови концепции онлайн със собствено темпо. Прегледайте стотици статии! , може да се определи като общата стойност на компанията, която се дължи на инвеститорите в акции. Той се изчислява чрез умножаване на цената на акциите на дадено дружество по броя на акциите му в обращение Среднопретеглени акции Неизплатени Среднопретеглени акции в обращение се отнася до броя акции на компанията, изчислен след корекция за промени в акционерния капитал през отчетния период. Броят на среднопретеглените акции в обращение се използва при изчисляване на показатели като Печалба на акция (EPS) във финансовите отчети на компанията.

Като алтернатива, тя може да бъде изведена, като се започне с фирмената стойност на предприятието Стойността на предприятието Стойността на предприятието, или фирмената стойност, е цялата стойност на фирмата, равна на стойността на собствения капитал, плюс нетен дълг, плюс всякакъв миноритарен дял, използван при оценката. Той разглежда цялата пазарна стойност, а не само стойността на собствения капитал, така че са включени всички дялови участия и вземания за активи от дълга и собствения капитал. както е показано по-долу.

За да се изчисли стойността на собствения капитал от стойността на предприятието, извадете дълга и еквивалентите на дълга, неконтролиращия интерес и привилегированите акции и добавете пари и парични еквиваленти. Стойността на собствения капитал се отнася до това, което е на разположение на акционерите на акции. Еквивалентите на дълга и дълга, неконтролиращия интерес и привилегированите акции се изваждат, тъй като тези елементи представляват дела на другите акционери. Паричните средства и техните еквиваленти се добавят, тъй като всички парични средства, останали след изплащането на други акционери, са на разположение на акционерите на акции.

Пазарна стойност на собствения капитал спрямо балансовата стойност на собствения капитал

Стойността на собствения капитал на една компания не е същата като нейната балансова стойност. Той се изчислява чрез умножаване на цената на акциите на компанията по броя на нейните акции в обращение, докато балансовата стойност или собственият капитал е просто разликата между активите и пасивите на компанията. Баланс Балансът е един от трите основни финансови отчета. Тези отчети са ключови както за финансовото моделиране, така и за счетоводството. Балансът показва общите активи на компанията и начина, по който тези активи се финансират чрез дълг или собствен капитал. Активи = пасиви + собствен капитал За здравите компании стойността на собствения капитал далеч надхвърля балансовата стойност, тъй като пазарната стойност на акциите на компанията се оценява през годините. Тя винаги е по-голяма или равна на нула, тъй като както цената на акциите, така и броят на акциите в обращение никога не могат да бъдат отрицателни.Счетоводната стойност може да бъде положителна, отрицателна или нулева.

Основна стойност на собствения капитал спрямо стойността на разредения собствен капитал

Стойността на основния собствен капитал се изчислява просто чрез умножаване на цената на акциите на компанията по броя на основните акции в обращение. Основните акции на компанията в обращение могат да бъдат намерени на първата страница в нейния 10K отчет. Изчисляването на основни акции в обращение не включва ефекта от разреждане, което може да възникне поради разреждащи ценни книжа, като опции за акции, ограничени дялове и дялове на акции, привилегировани акции, варанти и конвертируем дълг. Раздел за тези ценни книжа може да се намери и в доклада 10K. Ефектът на разреждане на тези ценни книжа може да бъде изчислен чрез метода на собствените акции. За да изчислите разредените акции в обращение, добавете допълнителния брой акции, създадени поради ефекта на разреждане на ценните книжа върху основните ценни книжа в обращение.

Тъй като всички в парите ценни книжа се изплащат от купувача по време на придобиване, от гледна точка на оценката Методи за оценка При оценяване на дадено дружество като действащо предприятие се използват три основни метода за оценка: анализ на DCF, сравними компании и предишни сделки. Тези методи за оценка се използват при инвестиционно банкиране, проучване на акции, частен капитал, корпоративно развитие, сливания и придобивания, изкупуване на ливъридж и финанси, разредени акции в обращение трябва да се използват при използване на стойността на собствения капитал или изчисляване на стойността на предприятието, тъй като по-точно определя цената на придобиване на фирма. Освен това, след като купувачът изплати тези ценни книжа, те се преобразуват в допълнителни акции за купувача, като допълнително повишават разходите за придобиване на компанията.

Стойност на собствения капитал спрямо стойността на предприятието

Много е важно да разберете разликата между стойността на собствения капитал и стойността на предприятието срещу стойността на предприятието срещу стойността на собствения капитал спрямо стойността на собствения капитал. Това ръководство обяснява разликата между стойността на предприятието (стойността на фирмата) и стойността на собствения капитал на бизнеса. Вижте пример за изчисляване на всеки и изтегляне на калкулатора. Стойност на предприятието = стойност на собствения капитал + дълг - пари. Научете значението и как всеки се използва при оценката, тъй като това са две много важни концепции, които почти винаги се появяват във финансовите интервюта. Просто казано, стойността на предприятието е стойността на основните бизнес операции на дадена компания, която е достъпна за всички акционери (дълг, собствен капитал, привилегировани и т.н.), докато стойността на собствения капитал е общата стойност на една компания, която е достъпна само за инвеститори в акции.

За да изчислите стойността на предприятието от стойността на собствения капитал, извадете пари и парични еквиваленти и добавете дълг, привилегировани акции и миноритарен дял. Паричните средства и техните еквиваленти не се инвестират в бизнеса и не представляват основните активи на бизнеса. В повечето случаи се изваждат както краткосрочните, така и дългосрочните инвестиции, но това изисква преценка на анализатора и зависи от това колко ликвидни са ценните книжа. Дълг, привилегировани акции и миноритарен дял се добавят, тъй като тези елементи представляват дължимата сума на други групи инвеститори. Тъй като стойността на предприятието е достъпна за всички акционери, тези елементи трябва да бъдат добавени обратно.

Като се има предвид стойността на предприятието, човек може да работи назад, за да изчисли стойността на собствения капитал.

Кратна оценка: Стойност на собствения капитал спрямо стойността на предприятието

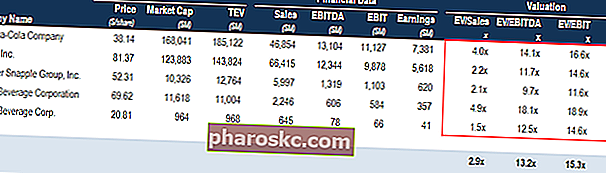

Както стойността на собствения капитал, така и стойността на предприятието Стойност на предприятието спрямо стойност на собствения капитал Стойността на предприятието спрямо стойността на собствения капитал. Това ръководство обяснява разликата между стойността на предприятието (стойността на фирмата) и стойността на собствения капитал на бизнеса. Вижте пример за изчисляване на всеки и изтегляне на калкулатора. Стойност на предприятието = стойност на собствения капитал + дълг - пари. Научете значението и как всяка от тях се използва при оценката се използва за оценка на компаниите, с изключение на няколко индустрии като банкиране и застраховане, където се използва само стойност на собствения капитал. Важно е да се разбере кога да се използва собствена стойност и кога да се използва корпоративна стойност. Зависи от показателя, който се използва за оценка на дадена компания. Ако показателят включва нетната промяна в дълга, приходите от лихви и разходите, тогава се използва стойността на собствения капитал; ако не включва нетната промяна в дълга, приходите от лихви и разходите,тогава се използва стойността на предприятието. Причината, поради която стойността на предприятието се използва преди да бъдат приспаднати лихвите или дълга, е, че този паричен поток е на разположение както на акционерите на дълг, така и на собствения капитал.

Сравним фирмен анализ Как да извършим сравним фирмен анализ. Това ръководство ви показва стъпка по стъпка как да изградите сравним анализ на компанията ("Comps"), включва безплатен шаблон и много примери. Comps е относителна методология за оценка, която разглежда съотношенията на подобни публични компании и ги използва, за да извлече стойността на друг бизнес

Сравним фирмен анализ Как да извършим сравним фирмен анализ. Това ръководство ви показва стъпка по стъпка как да изградите сравним анализ на компанията ("Comps"), включва безплатен шаблон и много примери. Comps е относителна методология за оценка, която разглежда съотношенията на подобни публични компании и ги използва, за да извлече стойността на друг бизнес

Научете повече за сравнителен фирмен анализ и различни видове кратни оценки Сравнителен фирмен анализ Как да извършите сравнителен фирмен анализ. Това ръководство ви показва стъпка по стъпка как да изградите сравним анализ на компанията ("Comps"), включва безплатен шаблон и много примери. Comps е относителна методология за оценка, която разглежда съотношенията на подобни публични компании и ги използва, за да извлече стойността на друг бизнес.

Дисконтов процент: Стойност на собствения капитал спрямо стойността на предприятието

При изчисляване на стойността на собствения капитал, напуснатите свободни парични потоци (паричен поток, достъпен за акционерите на акции) се дисконтират от цената на собствения капитал, тъй като изчислението се отнася само до това, което остава за инвеститорите в акции.

По същия начин, когато се изчислява стойността на предприятието, необезпечени свободни парични потоци Непокрит свободен паричен поток Непокритият свободен паричен поток е теоретична цифра за паричния поток за даден бизнес, ако се приеме, че компанията е напълно без дълг без разходи за лихви. (паричният поток, достъпен за всички акционери) се дисконтира от средно претеглената цена на капитала WACC WACC е средно претеглената цена на капитала на фирмата и представлява смесената цена на капитала, включително собствен капитал и дълг. Формулата на WACC е = (E / V x Re) + ((D / V x Rd) x (1-T)). Това ръководство ще предостави преглед на това какво представлява, защо се използва, как да се изчисли, а също така предоставя WACC калкулатор за изтегляне (WACC), тъй като сега изчислението включва това, което е достъпно за всички инвеститори.

Отрасли, в които стойността на собствения капитал се използва често

Най-честото използване на стойността на собствения капитал е за изчисляване на съотношението на печалбата на цената Съотношението на печалбата на цената Коефициентът на доходите на цените (P / E Ratio) е връзката между цената на акциите на компанията и печалбата на акция. Това дава на инвеститорите по-добро усещане за стойността на компанията. P / E показва очакванията на пазара и е цената, която трябва да платите за единица текуща (или бъдеща) печалба. Въпреки че това множество е най-добре познато на широката общественост, то не е любимото на банкерите. Причината за това е, че съотношението P / E не е структура на капитала Структура на капитала Структурата на капитала се отнася до размера на дълга и / или собствения капитал, нает от фирма за финансиране на нейните операции и финансиране на нейните активи. Структурата на капитала на дадена фирма е неутрална и е засегната от непарични и неповтарящи се такси и различни данъчни ставки. Въпреки това,има някои отрасли, в които съотношението P / E и стойността на собствения капитал са по-значими от стойността на предприятието и неговите кратни стойности. Тези отрасли включват банки, финансови институции и застрахователни фирми.

Причината P / E ratio Forward P / E Ratio Съотношението Forward P / E разделя текущата цена на акцията с прогнозната бъдеща печалба на акция. Пример за съотношение P / E, формула и шаблон на Excel. е по-значимо от множеството стойност на предприятието е, че банките и финансовите институции използват дълга по различен начин от другите компании и лихвите са основен компонент на приходите на банката. Освен това е изключително трудно да се направи разлика между оперативната и финансовата дейност на такива институции. Тези институции се оценяват с помощта на показатели като цена / печалба и цена / балансова стойност.

За присъщата оценка се използват модели на дивидентни отстъпки вместо традиционния модел на DCF Безплатно ръководство за обучение на модели DCF Моделът DCF е специфичен вид финансов модел, използван за оценка на бизнеса. Моделът е просто прогноза за свободен паричен поток на компанията (форма на финансово моделиране Какво е финансово моделиране Финансовото моделиране се извършва в Excel за прогнозиране на финансовите резултати на компанията. Преглед на това какво е финансово моделиране, как и защо да се изгради модел .). Моделът за дивидент с отстъпка се основава на проектиране на дивиденти на акция на компания, като се използва прогнозната EPS. Това включва дисконтиране на тези дивиденти, като се използва цената на собствения капитал, за да се получи NPV на бъдещите дивиденти.Следващата стъпка включва изчисляване на крайната стойност въз основа на множител P / BV през последната година и отстъпването й обратно към нейното NPV NPV Formula A ръководство за формулата NPV в Excel при извършване на финансов анализ. Важно е да разберете как точно работи формулата NPV в Excel и математиката зад нея. NPV = F / [(1 + r) ^ n] където, PV = настояща стойност, F = бъдещо плащане (паричен поток), r = процент на дисконтиране, n = броят на периодите в бъдещето. И накрая, сумирайте настоящите стойности на дивидентите и настоящата стойност на терминалната стойност Терминална стойност Терминалната стойност се използва при оценяване на компания. Терминалната стойност съществува след прогнозния период и предполага действащо предприятие. за изчисляване на нетната настояща стойност на компанията на акция. Понякога се използва и бъдеща оценка на цената на акциите,което отново се основава на прогнозиране на цената на акциите на дадена компания на базата на P / E кратни на сравними компании и след това да се дисконтира обратно до сегашната стойност.

Свързано четене

Благодарим ви, че прочетохте това ръководство за изчисляване на пазарната стойност на собствения капитал за фирма. За да продължите да учите и да напредвате в кариерата си, Finance създаде широка гама от ресурси, които да ви помогнат да станете финансов анализатор от световна класа FMVA® Certification Присъединете се към 350 600+ студенти, които работят за компании като Amazon, JP Morgan и Ferrari:

- Възвръщаемост на собствения капитал Възвръщаемостта на собствения капитал (ROE) Възвръщаемостта на собствения капитал (ROE) е мярка за рентабилността на компанията, която взема годишната възвръщаемост на компанията (нетен доход), разделена на стойността на общия собствен капитал на акционерите (т.е. 12%). ROE комбинира отчета за доходите и баланса, тъй като нетният доход или печалба се сравняват с капитала на акционерите.

- Акционери Акционери Акционери Акционери Акционери Акционери (известен също като акционери) са сметка в баланса на компанията, която се състои от акционерен капитал плюс неразпределена печалба. Той също така представлява остатъчната стойност на активите минус пасиви. Чрез пренареждане на първоначалното счетоводно уравнение получаваме собствен капитал на акционерите = активи - пасиви

- Методи за оценка Методи за оценка При оценяване на дадено дружество като действащо предприятие се използват три основни метода за оценка: DCF анализ, сравними компании и предишни сделки. Тези методи за оценка се използват при инвестиционно банкиране, проучване на акции, частен капитал, корпоративно развитие, сливания и придобивания, изкупуване с ливъридж и финанси

- Коригирана настояща стойност Коригирана настояща стойност (APV) Коригираната настояща стойност (APV) на даден проект се изчислява като неговата нетна настояща стойност плюс настоящата стойност на страничните ефекти от дълговото финансиране. Вижте примери и изтеглете безплатен шаблон. Защо да се използва коригирана настояща стойност вместо NPV? Трябва да разберем как решенията за финансиране (дълг срещу собствен капитал) влияят върху стойността на даден проект