Анализът на разходите и обема на печалбата (CVP анализ), наричан още анализ на равностойността, е начин компаниите да определят как промените в разходите (както променливи, така и фиксирани разходи с фиксирани и променливи разходи са нещо, което може да се класифицира в няколко начини в зависимост от неговото естество. Един от най-популярните методи е класифицирането според постоянните разходи и променливите разходи. Фиксираните разходи не се променят с увеличаване / намаляване на единиците производствен обем, докато променливите разходи са единствено зависими) и обемът на продажбите влияе върху компанията печалба. С тази информация компаниите могат по-добре да разберат цялостното представяне, като погледнат колко бройки трябва да бъдат продадени, за да се постигне равномерност или да се достигне определен праг на печалба или граница на безопасност.

За да научите повече, стартирайте нашите курсове за финансово моделиране!

Компоненти на CVP анализ

Има няколко различни компонента, които заедно съставят CVP анализ. Тези компоненти включват различни изчисления и съотношения, които ще бъдат разбити по-подробно в това ръководство.

Основните компоненти на CVP анализа са:

- Съотношение CM и коефициент на променлив разход

- Точка на рентабилност (в единици или долари)

- Граница на безопасност

- Промени в нетния доход

- Степен на оперативен ливъридж

За да приложим правилно CVP анализа, първо трябва да разгледаме формата на маржин на вноската в отчета за доходите.

Настройка на CVP анализ

Редовният отчет за приходите следва реда на приходите минус себестойността на продадените стоки и дава брутен марж, докато приходите минус разходи водят до нетен доход. Отчетът за доходите за марж на вноска следва подобна концепция, но използва различен формат, като разделя фиксирани и променливи разходи Фиксирани и променливи разходи Разходите са нещо, което може да бъде класифицирано по няколко начина в зависимост от неговото естество. Един от най-популярните методи е класификацията според постоянните разходи и променливите разходи. Фиксираните разходи не се променят с увеличаване / намаляване на обема на производството, докато променливите разходи са единствено зависими.

Маржът на вноската е продажната цена на продукта, намалена с променливите разходи, свързани с производството на този продукт. Тази стойност може да бъде дадена общо или за единица.

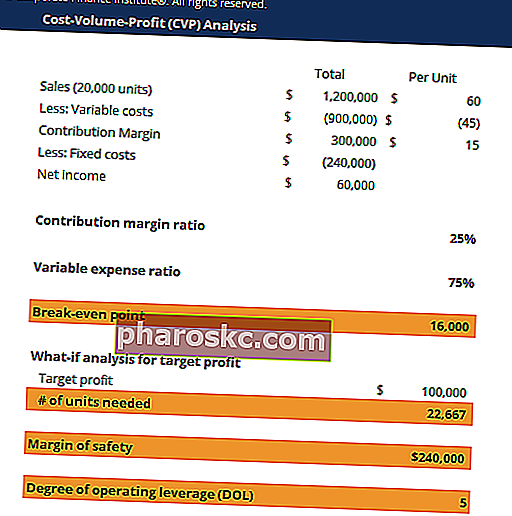

Пример за декларация за доход с марж на вноската (CM):

Обмислете следния пример, за да изчислите петте важни компонента, изброени по-горе.

Компанията XYZ има следния отчет за доходите:

| Обща сума | За единица | |

|---|---|---|

| Продажби (20 000 единици) | 1 200 000 долара | 60 долара |

| По-малко: Променливи разходи | - 900 000 долара | - $ 45 |

| Марж на приноса | 300 000 долара | 15 долара |

| По-малко: Фиксирани разходи | - 240 000 долара | |

| Чист доход | 60 000 долара |

# 1 CM съотношение и променливо съотношение на разходите

Коефициентите CM и коефициентите на променливи разходи са цифри, които компаниите обикновено искат да видят, за да добият представа колко значителни са променливите разходи.

Съотношение на CM = марж на принос / продажби

Променливо съотношение на разходите = Общи променливи разходи / продажби

Високото съотношение на СМ и ниското съотношение на променливите разходи показват ниски нива на направените променливи разходи.

# 2 Точка на рентабилност

Точката на рентабилност (BEP), в единици, е броят продукти, които компанията трябва да продаде, за да покрие всички производствени разходи. По същия начин точката на безубезност в долари е броят на продажбите, които компанията трябва да генерира, за да покрие всички производствени разходи.

Формулата за точка на рентабилност (BEP) е:

BEP = общи постоянни разходи / CM за единица

BEP, в единици, ще бъде равен на 240 000/15 = 16 000 единици. Следователно, ако компанията продаде 16 000 единици, печалбата ще бъде нулева и компанията ще „постигне равновесие“ и ще покрие само производствените си разходи.

# 3 Промени в нетния доход (анализ какво ще стане)

Доста често се случва компаниите да искат да преценят как техните нетни приходи ще се променят с промени в поведението на продажбите. Например, компаниите могат да използват цели за ефективност на продажбите или цели за нетен доход, за да определят ефекта им един върху друг.

В този пример, ако мениджмънтът иска да спечели поне 100 000 долара, колко единици трябва да продаде компанията?

Можем да приложим подходящата формула „какво ще стане“ по-долу:

# единици = (постоянни разходи + целева печалба) / съотношение CM

Следователно, за да спечели поне 100 000 долара чист доход, компанията трябва да продаде поне 22 666 единици.

За да научите повече, стартирайте нашите курсове за финансово моделиране!

# 4 Граница на безопасност

В допълнение, компаниите може също да искат да изчислят границата на безопасност. Това обикновено се нарича "стаята на компанията" и показва колко много могат да спаднат продажбите и въпреки това да бъдат равномерни.

Формулата за границата на безопасност е:

Марж на безопасност = Действителни продажби - безпроблемни продажби

Границата на безопасност в този пример е:

Действителни продажби - равномерни продажби = $ 1 200 000 - 16 000 * $ 60 = $ 240 000

Този марж може да се изчисли и като процент спрямо действителните продажби: 240 000/1 200 000 = 20%.

Следователно продажбите могат да спаднат с $ 240 000 или 20% и компанията все още не губи пари.

# 5 степен на оперативен ливъридж (DOL)

И накрая, степента на оперативния ливъридж (DOL) може да бъде изчислена, като се използва следната формула:

DOL = CM / нетен доход

И така, DOL в този пример е $ 300 000/60 000 = 5.

Номерът DOL е важен номер, тъй като казва на компаниите как се променя нетната печалба по отношение на промените в броя на продажбите. По-конкретно, числото 5 означава, че 1% промяна в продажбите ще доведе до увеличена 5% промяна в нетния доход.

Мнозина може да си помислят, че колкото по-висок е DOL, толкова по-добре за компаниите. Въпреки това, колкото по-голям е броят, толкова по-висок е рискът, тъй като по-високият DOL също означава, че 1% намаление на продажбите ще доведе до увеличен, по-голям спад на нетния доход, в крайна сметка намалява неговата рентабилност.

CVP анализ и вземане на решения

Сглобявайки всички парчета и провеждайки CVP анализа, компаниите след това могат да вземат решение дали да инвестират в определени технологии, които ще променят структурата им на разходи и да определят ефектите върху продажбите и рентабилността много по-бързо.

Например, да кажем, че XYZ Company от предишния пример обмисля да инвестира в ново оборудване, което би увеличило променливите разходи с $ 3 на единица, но би могло да намали фиксираните разходи с $ 30 000. В този сценарий за вземане на решения компаниите могат лесно да използват цифрите от CVP анализа, за да определят най-добрия отговор.

Най-трудната част в тези ситуации включва определяне как тези промени ще повлияят на моделите на продажбите - ще останат ли продажбите сравнително сходни, ще се увеличат или ще намалят? След като оценките на продажбите станат до известна степен разумни, тогава става въпрос само за смачкване и оптимизиране на рентабилността на компанията.

Изтеглете безплатния шаблон

Въведете вашето име и имейл във формата по-долу и изтеглете безплатния шаблон сега!

Допълнителни ресурси

Това е изчерпателно ръководство за CVP анализ. За да научите повече, горещо препоръчваме следните допълнителни финансови ресурси:

- Променливи спрямо фиксирани разходи Разходите с фиксирани и променливи разходи са нещо, което може да бъде класифицирано по няколко начина в зависимост от естеството му. Един от най-популярните методи е класификацията според постоянните разходи и променливите разходи. Фиксираните разходи не се променят с увеличаване / намаляване на обема на производството, докато променливите разходи са единствено зависими

- Анализ на финансовите отчети Анализ на финансовите отчети Как да извършите анализ на финансовите отчети. Това ръководство ще ви научи да извършвате анализ на финансовия отчет на отчета за доходите, баланса и отчета за паричните потоци, включително маржове, коефициенти, растеж, ликвидност, ливъридж, норми на възвръщаемост и рентабилност.

- Ръководство за кариера на FP&A Разгледайте описанията на длъжностите: изисквания и умения за обяви за работа в инвестиционно банкиране, проучване на акции, хазна, FP&A, корпоративни финанси, счетоводство и други области на финансите. Тези длъжностни характеристики са съставени, като са взети най-често срещаните списъци с умения, изисквания, образование, опит и други

- Въпроси за интервю за FP&A FP&A Интервю за въпроси и отговори за интервю за FP&A. Този списък включва най-често срещаните въпроси за интервюта, използвани за наемане на работа за финансово планиране и анализ (FP&A), като позиции на анализатор и мениджър. Въз основа на обширни изследвания и обратна връзка от професионалисти в корпорациите, този списък съдържа най-вероятните въпроси за интервюта