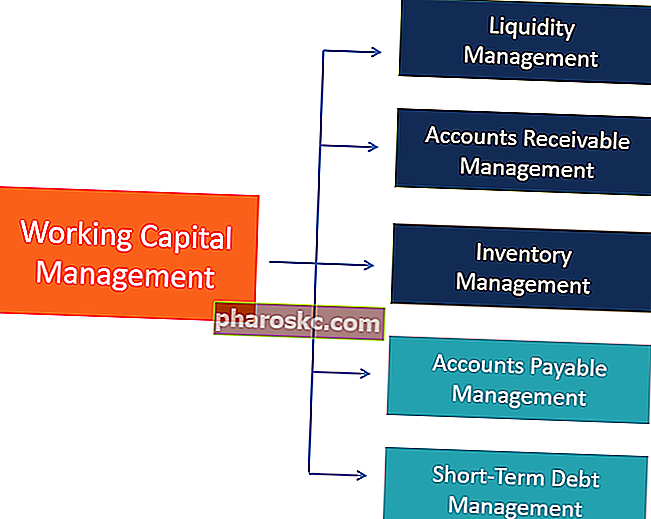

Управлението на оборотния капитал се отнася до съвкупността от дейности, извършвани от дадена компания, за да се увери, че има достатъчно ресурси за ежедневни оперативни разходи Оперативни разходи Оперативни разходи, оперативни разходи или „opex“ се отнася до разходите, направени във връзка с оперативната дейност на даден бизнес дейности. С други думи, като същевременно се запазят ресурсите, вложени по продуктивен начин.

Разбиране на оборотния капитал

Оборотният капитал е разликата между текущите активи на компанията и текущите й пасиви.

Текущите активи включват пари в брой, вземания и материални запаси.

Текущите задължения включват задължения, краткосрочни заеми и начислени задължения Начислена отговорност Натрупаните задължения представляват разход, направен от предприятие през определен период, но все още предстои да бъде таксуван. .

Някои подходи могат да извадят пари от текущи активи и финансов дълг от текущи пасиви.

Защо управлението на оборотния капитал е важно

Гарантирането, че компанията притежава подходящи ресурси за ежедневните си дейности, означава защита на съществуването на компанията и гарантиране, че тя може да продължи да работи като действащо предприятие. Оскъдната наличност на пари в брой, неконтролирани търговски кредитни политики или ограничен достъп до краткосрочно финансиране може да доведе до необходимост от преструктуриране, продажби на активи и дори ликвидация на компанията.

Фактори, които засягат нуждите от оборотен капитал

Нуждите от оборотен капитал не са еднакви за всяка компания. Факторите, които могат да повлияят на нуждите от оборотен капитал, могат да бъдат ендогенни или екзогенни.

Ендогенните фактори включват размера, структурата и стратегията на компанията.

Екзогенните фактори включват достъпа и наличността на банкови услуги, нивото на лихвените проценти, вида на индустрията и продаваните продукти или услуги, макроикономическите условия и размера, броя и стратегията на конкурентите на компанията.

Управление на ликвидността

Правилното управление на ликвидността гарантира, че компанията разполага с достатъчно парични ресурси за своите обикновени бизнес нужди и неочаквани нужди на разумна сума. Това е важно и защото влияе върху кредитоспособността на компанията, което може да допринесе за определяне на успеха или провала на бизнеса.

Колкото по-ниска е ликвидността на компанията, толкова по-вероятно е тя да се сблъска с финансово бедствие, при равни други условия.

Въпреки това, твърде много пари, паркирани в активи с ниски или непечеливши активи, може да отразява лошо разпределение на ресурсите.

Правилното управление на ликвидността се проявява на подходящо ниво на парични средства и / или в способността на организацията бързо и ефективно да генерира парични ресурси за финансиране на своите бизнес нужди.

Управление на вземания по сметки

Една компания трябва да предостави на своите клиенти подходящата гъвкавост или ниво на търговски кредит, като същевременно се увери, че правилните суми на паричния поток са чрез операции.

Компанията ще определи условията за кредитиране, които ще предложи, въз основа на финансовата сила на клиента, политиките на индустрията и действителните политики на конкурентите.

Условията за кредит могат да бъдат обикновени, което означава, че на клиента обикновено се дава определен брой дни за плащане на фактурата (обикновено между 30 и 90). Политиките на компанията и преценката на мениджъра могат да определят дали са необходими различни условия, като например пари в брой преди доставка, наложен платеж, фактуриране или периодично фактуриране.

Управление на инвентара

Управлението на запасите има за цел да гарантира, че компанията поддържа адекватно ниво на запасите, за да се справи с обикновените операции и колебанията в търсенето, без да инвестира твърде много капитал в актива.

Прекомерното ниво на запасите означава, че прекомерният размер на капитала е обвързан с него. Това също така увеличава риска от непродадени запаси и потенциално остаряване да подкопае стойността на запасите.

Трябва да се избягва и недостиг на материални запаси, тъй като това би определило загубените продажби за компанията.

Управление на краткосрочен дълг

Подобно на управлението на ликвидността, управлението на краткосрочното финансиране също трябва да се фокусира върху гарантирането, че компанията притежава достатъчно ликвидност, за да финансира краткосрочни операции, без да поема прекомерен риск.

Правилното управление на краткосрочното финансиране включва избора на правилните финансови инструменти и оразмеряването на средствата, достъпни чрез всеки инструмент. Популярните източници на финансиране включват редовни кредитни линии, необвързани линии, револвиращи кредитни споразумения, обезпечени заеми Обезпечени задължения по заеми (CLO) Обезпечените задължения по заеми (CLO) са ценни книжа, обезпечени с пул от заеми. С други думи, обезпечените заеми са препакетирани заеми, които се продават на инвеститори. Задължението за обезпечен заем е подобно на обезпечено ипотечно задължение (ООП), намалени вземания и факторинг.

Една компания трябва да гарантира, че ще има достатъчно достъп до ликвидност, за да се справи с пиковите потребности от пари. Например, една компания може да сключи договор за револвиращ кредит, надхвърлящ обикновените нужди, за да се справи с неочаквани парични нужди.

Управление на задължения

Задълженията възникват от търговски кредит Търговски кредит Търговският кредит е споразумение или споразумение между агенти, извършващи бизнес помежду си, което позволява размяната на стоки и услуги, предоставени от доставчици на компанията, най-вече като част от нормалните операции. Трябва да се постигне правилния баланс между предсрочни плащания и търговски дълг.

Предсрочните плащания могат ненужно да намалят наличната ликвидност, която може да се използва по по-продуктивни начини.

Късните плащания могат да подкопаят репутацията и търговските отношения на компанията, докато високото ниво на търговски дълг може да намали кредитоспособността ѝ.

Обобщение

- Управлението на оборотния капитал включва балансиране на движенията, свързани с пет основни позиции - пари в брой, търговски вземания, търговски задължения, краткосрочно финансиране и инвентар - за да се гарантира, че бизнесът разполага с адекватни ресурси, за да работи ефективно.

- Нивата на паричните средства трябва да са достатъчни за справяне с обикновени или малки неочаквани нужди, но не толкова високи, за да се определи неефективно разпределение на капитала.

- Търговският кредит трябва да се използва правилно, за да се балансира необходимостта от поддържане на продажбите и здравословни бизнес отношения с необходимостта да се ограничи излагането на клиенти с ниска кредитоспособност.

- Управлението на краткосрочен дълг и задължения трябва да позволи на компанията да постигне достатъчно ликвидност за обикновени операции и неочаквани нужди, без прекомерно увеличаване на финансовия риск.

- Управлението на запасите трябва да се увери, че има достатъчно продукти за продажба и материали за производствените процеси, като същевременно се избягва прекомерно натрупване и остаряване.

Още ресурси

Finance е официалният доставчик на глобалния сертифициран банков и кредитен анализатор (CBCA) ™ Сертифициране на CBCA ™ Сертифицираният банков и кредитен анализатор (CBCA) ™ акредитация е глобален стандарт за кредитни анализатори, който обхваща финанси, счетоводство, кредитен анализ, анализ на паричните потоци , моделиране на завети, изплащане на заеми и др. програма за сертифициране, предназначена да помогне на всеки да стане финансов анализатор от световна класа. За да продължите да напредвате в кариерата си, допълнителните ресурси по-долу ще ви бъдат полезни:

- Задължения срещу сметки за вземания Задължения срещу сметки за вземания В счетоводството задълженията и вземанията понякога се бъркат с другите. Двата типа сметки са много сходни по начина, по който се записват, но е важно да се прави разлика между задълженията и вземанията, тъй като едната от тях е сметка за активи, а другата е

- Събитие на ликвидност Събитие на ликвидност Събитие на ликвидност е процес, при който инвеститорът ликвидира инвестиционната си позиция в частна компания и я заменя за пари. Основната цел на ликвидно събитие е прехвърлянето на неликвиден актив (инвестиция в частна компания) в най-ликвидния актив - паричните средства.

- Качество на вземанията по сметки Качество на вземанията по сметките Качеството на вземанията по сметките е вероятността паричните потоци, които се дължат на компания под формата на вземания, да бъдат събрани

- Работен капитал срещу инвестиране на капитал Работен капитал срещу инвестиране на капитал При изпълнение на своите задължения финансовите анализатори често трябва да правят разлика между оборотния капитал и инвестиционния капитал. Оборотен капитал, също