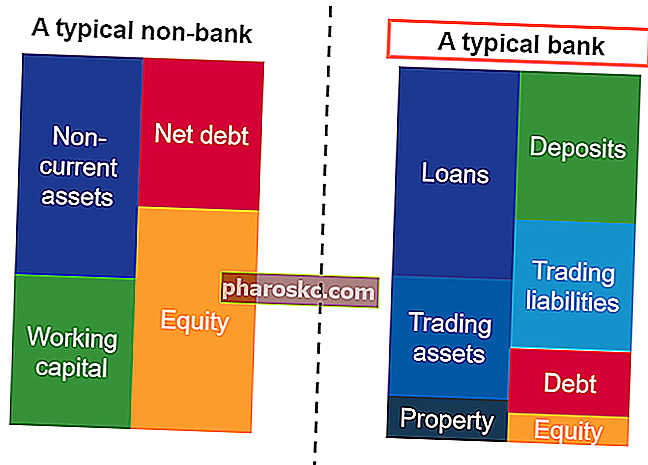

Докато общата структура на финансовите отчети Анализ на финансовите отчети Как се извършва анализ на финансовите отчети. Това ръководство ще ви научи да извършвате анализ на финансовия отчет на отчета за доходите, баланса и отчета за паричните потоци, включително маржове, коефициенти, растеж, ликвидност, ливъридж, норми на възвръщаемост и рентабилност. за банките не се различава толкова от обикновената компания, естеството на банковите операции означава, че има значителни разлики в подкласификацията на сметките. Банките използват много повече ливъридж от други бизнеси и печелят разлики между лихвения доход, който генерират върху активите си (заеми), и разходите си за средства (клиентски депозити).

Типичен баланс

Типичен баланс Баланс Балансът е един от трите основни финансови отчета. Тези отчети са ключови както за финансовото моделиране, така и за счетоводството. Балансът показва общите активи на компанията и начина, по който тези активи се финансират чрез дълг или собствен капитал. Активи = пасиви + собствен капитал се състои от основното счетоводно уравнение, активите са равни пасиви плюс собствения капитал. По тези сметки някои компании могат да имат други големи класове като PP&E PP&E (Имоти, машини и съоръжения) PP&E (Имоти, съоръжения и оборудване) е един от основните нетекущи активи, намерени в баланса. PP&E се влияе от капиталовите разходи, амортизацията и придобиванията / разпорежданията с дълготрайни активи. Тези активи играят ключова роля във финансовото планиране и анализ на операциите на компанията и бъдещите разходи,нематериални активи нематериални активи Според МСФО нематериалните активи са идентифицируеми, непарични активи без физическа същност. Както всички активи, нематериалните активи са тези, които се очаква да генерират икономическа възвръщаемост за компанията в бъдеще. Като дългосрочен актив това очакване надхвърля една година. , текущи активи, вземания по сметки Счетоводство Нашите счетоводни ръководства и ресурси са ръководства за самообучение, за да научите счетоводство и финанси със собствено темпо. Разгледайте стотици ръководства и ресурси. , задължения по сметки и такива.това очакване надхвърля една година. , текущи активи, вземания по сметки Счетоводство Нашите счетоводни ръководства и ресурси са ръководства за самообучение, за да научите счетоводство и финанси със собствено темпо. Разгледайте стотици ръководства и ресурси. , задължения по сметки и такива.това очакване надхвърля една година. , текущи активи, вземания по сметки Счетоводство Нашите счетоводни ръководства и ресурси са ръководства за самообучение, за да научите счетоводство и финанси със собствено темпо. Разгледайте стотици ръководства и ресурси. , задължения по сметки и такива.

Банката обаче има уникални класове балансови позиции, които други компании няма. Типичната структура на баланса за банка е:

- Активи

- Имот

- Търговски активи

- Кредити на клиенти

- Депозити в централната банка

- Задължения

- Кредити от централната банка

- Депозити от клиенти

- Търговски задължения

- Разни дълг

- Капитал

- Обикновени и привилегировани акции

Спомнете си от Ръководството за баланса на финансите Баланс Балансът е един от трите основни финансови отчета. Тези отчети са ключови както за финансовото моделиране, така и за счетоводството. Балансът показва общите активи на компанията и начина, по който тези активи се финансират чрез дълг или собствен капитал. Активи = Задължения + Собствен капитал, който АКТИВИ = ЗАДЪЛЖЕНИЯ + КАПИТАЛ .

Финансови отчети за банките: Счетоводен баланс

Балансът на банката има определени уникални позиции. Посещаваме всяка уникална позиция Проектиране на позиции в баланса Проектирането на позиции в баланса включва анализ на оборотния капитал, PP&E, капитала на дълга и нетния доход. Това ръководство разбива как да се изчисли в подразделите по-долу.

За да научите повече, стартирайте нашите курсове по финанси онлайн!

Заеми и депозити на клиенти

Основните операции и източник на приходи за банките са техните кредитни и депозитни операции. Клиентите депозират пари в банката, за която получават относително малка лихва. След това банката отпуска средства на много по-висок процент, като печели от разликата в лихвените проценти.

Като такива заемите за клиенти се класифицират като активи. Това е така, защото банката очаква да получи погасяване на лихви и главница Дългов график Графикът на дълга излага целия дълг, който има бизнесът, в график, базиран на неговия матуритет и лихвен процент. При финансовото моделиране разходите за лихви за заеми в бъдеще и по този начин генерират икономическа полза от заемите.

Депозитите, от друга страна, се очаква да бъдат изтеглени от клиентите или също да изплащат лихвени плащания, генерирайки икономически отлив в бъдеще. По този начин депозитите на клиенти се класифицират като пасиви.

Заеми и депозити на Централна банка

Във въпросите на финансовите отчети за банките къде тези банки съхраняват парите си? Това е като вековния въпрос: бръснарите сами ли се подстригват?

Отговорът не е твърде луд. Повечето държави имат централна банка, където повечето (или всички) национални банки ще съхраняват парите и печалбите си. Депозитите от банка в централна банка се считат за активи, подобни на пари в брой и еквиваленти за обикновена компания. Това е така, защото банката може да изтегли тези депозити доста лесно. Той също така очаква да получи малко лихвено плащане, използвайки основния лихвен процент на централната банка.

Заемите от централната банка се считат за пасиви, подобно на нормалния дълг. Старши дълг Старши дълг са пари, дължими от компания, която има първи вземания по паричните потоци на компанията. Той е по-сигурен от всеки друг дълг, като подчинен дълг

Търговски активи и пасиви

Банките могат да държат търгуеми ценни книжа Търгуеми ценни книжа Търгуемите ценни книжа са неограничени краткосрочни финансови инструменти, които се издават или за дялови ценни книжа, или за дългови ценни книжа на публично регистрирана компания. Издаващата компания създава тези инструменти с изричната цел за набиране на средства за по-нататъшно финансиране на бизнес дейности и разширяване. или определени валути Криптовалута Криптовалутата е форма на цифрова валута, която се основава на блокчейн мрежа. Криптовалути като Bitcoin и Ethereum стават широко приети. за целите на търговията. Те естествено ще се считат за търговски активи. Те могат да имат търговски задължения, ако закупените от тях ценни книжа намаляват.

Типичен отчет за доходите на банките

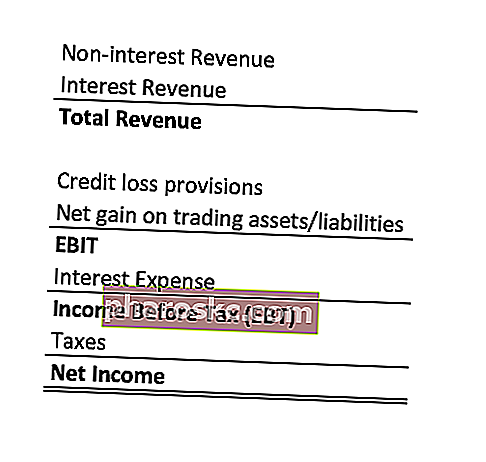

Отново, цялостната структура на отчета за доходите на банката не се отклонява твърде далеч от обикновения отчет за доходите Отчет за доходите Отчетът за доходите е един от основните финансови отчети на компанията, който показва тяхната печалба и загуба за определен период от време. Печалбата или загубата се определя чрез вземане на всички приходи и изваждане на всички разходи както от оперативни, така и от неоперативни дейности. Този отчет е един от трите отчета, използвани както в корпоративните финанси (включително финансово моделиране), така и в счетоводството. . В горната част на отчета за доходите са приходите, а в долната част са нетните приходи.

Приходите обаче се получават по различен начин от тези на обикновените компании. Отчетът за доходите обикновено ще изглежда по следния начин:

Финансови отчети за банките: Отчет за доходите

Отново нека да разгледаме уникалните договорени покупки Проектиране на отчети за приходи и разходи Обсъждаме различните методи за проектиране на отчети за приходите Проектирането на редове в отчета за приходите започва с приходи от продажби, след което разходите не се срещат в общите отчети за приходите.

За да научите повече, стартирайте нашите курсове по финанси онлайн!

Приходи без лихва

Нелихвените приходи се състоят от допълнителни приходи, които банката прави в подкрепа на своите услуги. Това може да се състои от:

- Брокерски такси

- Комисионни и такси от продукти и услуги

- Такси за подписване

- Печалба от продажба на търговски активи

- Други такси за клиенти (NSF такси, такси за прекарване, надвишени такси)

Тези приходи идват от всичко, което не представлява приходи от лихви.

За да научите повече, стартирайте нашите курсове по финанси онлайн!

Приходи от лихви

Приходите от лихви обхващат лихвените плащания, които банката получава по заемите, които издава. Понякога тази договорена покупка ще съдържа само брутни приходи от лихви. В други случаи този ред ще консолидира брутните приходи от лихви и ще приспадне разходите за лихви, за да намери нетни приходи от лихви. Този разход за лихви Разходи за лихви възникват от компания, която финансира чрез дългове или капиталов лизинг. Лихвата се намира в отчета за доходите, но може да се изчисли и чрез графика на дълга. Графикът трябва да очертае всички основни дългове, които една компания има в баланса си, и да изчисли лихвата, като умножи директния лихвен разход, платен за депозитите, използвани за финансиране на заемите, и не включва лихвените разходи от общия дълг.

Провизии за кредитни загуби

Точно както вземанията по сметки и разходите за лоши дългове, компанията трябва да се подготви в случай, че кредитополучателите не са в състояние да изплатят заемите си. Тези лоши кредити се отписват в отчета за доходите като провизия за кредитна загуба.

За да научите повече, стартирайте нашите курсове по финанси онлайн!

Научете повече за финансовите отчети

Благодарим ви, че прочетохте ръководството на Finance за финансови отчети за банките. Finance е официалният глобален доставчик на обозначението на Financial Modeling & Valuation Analyst FMVA® Certification Присъединете се към 350 600+ студенти, които работят за компании като Amazon, JP Morgan и Ferrari, предназначени да превърнат всеки във финансов анализатор от световна класа. За да подобрите кариерата си, тези допълнителни финансови ресурси ще ви бъдат полезни:

- Модел на три финансови отчета Три финансови отчета Трите финансови отчета са отчет за приходите и разходите, баланс и отчет за паричните потоци. Тези три основни твърдения са сложни

- Как са свързани трите модела Как са свързани 3-те финансови отчета Как са свързани 3-те финансови отчета? Обясняваме как да свържем 3-те финансови отчета заедно за финансово моделиране и оценка в Excel. Връзки между нетен доход и неразпределена печалба, PP&E, амортизация и амортизация, капиталови разходи, оборотни средства, финансови дейности и паричен баланс

- Как да станете страхотен финансов анализатор Ръководството на анализатора Trifecta® Най-доброто ръководство за това как да бъдете финансов анализатор от световна класа. Искате ли да бъдете финансов анализатор от световна класа? Търсите ли да следвате най-добрите практики в бранша и да се откроите сред тълпата? Нашият процес, наречен The Analyst Trifecta®, се състои от анализи, презентации и меки умения

- Баланси Баланс Балансът е един от трите основни финансови отчета. Тези отчети са ключови както за финансовото моделиране, така и за счетоводството. Счетоводният баланс показва общите активи на компанията и начина, по който тези активи се финансират чрез дълг или собствен капитал. Активи = Задължения + Собствен капитал