Суаповите договори са финансови деривати, които позволяват на двама транзакционни агенти да „разменят“ потоци от приходи. Потоци от приходи Приходите са различните източници, от които бизнесът печели пари от продажба на стоки или предоставяне на услуги. Видовете приходи, които даден бизнес записва в своите сметки, зависят от видовете дейности, извършвани от бизнеса. Вижте категории и примери, произтичащи от някои базови активи, държани от всяка страна. Например, да разгледаме случая на американски бизнес, който е взел назаем пари от американска банка (в щатски долари), но иска да прави бизнес в Обединеното кралство. Приходите и разходите на компанията са в различни валути. Той трябва да извършва лихвени плащания в щатски долари, докато генерира приходи в британски лири. Той обаче е изложен на риск, произтичащ от колебанията на обменния курс USD / GBP.

Компанията може да използва валутен суап USD / GBP, за да се хеджира срещу риска. За да завърши транзакцията, бизнесът трябва да намери някой, който е готов да вземе другата страна на суапа. Например, той може да търси бизнес в Обединеното кралство, който продава своите продукти в САЩ. От структурата на валутните суапове трябва да стане ясно, че двете договарящи се страни трябва да имат противоположни възгледи относно движението на пазара на обменния курс USD / GBP.

Резюме:

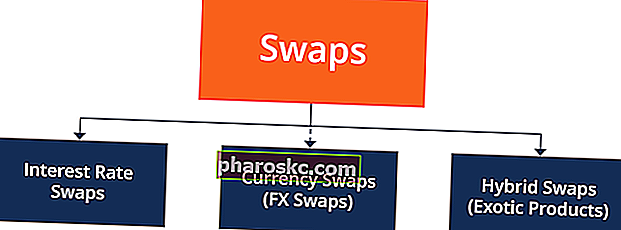

- Договорите за суап са финансови деривати, които позволяват на двама транзакционни агенти да „разменят“ потоци от приходи, произтичащи от някои базови активи, държани от всяка страна.

- Лихвените суапове позволяват на притежателите им да разменят финансови потоци, свързани с два отделни дългови инструмента.

- Валутните суапове позволяват на притежателите им да разменят финансови потоци, свързани с две различни валути.

- Хибридните суапове позволяват на притежателите им да разменят финансови потоци, свързани с различни дългови инструменти, които също са деноминирани в различни валути.

Видове договори за суап

1. Лихвени суапове

Лихвените суапове позволяват на притежателите им да разменят финансови потоци, свързани с два отделни дългови инструмента. Лихвените суапове се използват най-често от бизнеса, който генерира приходи, свързани с променлив лихвен процент Плаващ лихвен процент Плаващ лихвен процент се отнася до променлив лихвен процент, който се променя по време на продължителността на дълговото задължение. Това е обратното на фиксираната ставка. дългов инструмент и да направи разходи, свързани с дълговия инструмент с фиксиран лихвен процент, или да генерира приходи, свързани с дълговия инструмент с фиксиран лихвен процент, и да направи разходи, свързани с дълговия инструмент с променлива лихва.

Помислете за частен доставчик на ипотечни кредити, който осигурява за първи път купувачи на жилища финансиране. Частният ипотечен доставчик дава ипотечни заеми с променлива лихва с премия от 0,25% спрямо съществуващия лихвен процент, т.е. ако централната банка определи лихва от 2%, тогава частният ипотечен доставчик може да даде заем от 2,25%. Ясно е, че приходите на частния доставчик на ипотечни кредити са свързани с лихвения процент, определен от централната банка Федерален резерв (Федералният резерв). Федералният резерв е централната банка на САЩ и е финансовият орган зад най-голямата икономика на свободния пазар в света. .

За да започне работа и да предостави заеми, частният доставчик на ипотечни кредити заема 2 милиарда долара от голяма инвестиционна банка при фиксиран лихвен процент от 2,1% за 15 години. Доставчикът на ипотечни кредити трябва да плаща на инвестиционната банка по 42 милиона долара годишно през следващите 15 години и също така да извърши еднократно плащане в размер на 2 милиарда долара в края на срока на заема. По този начин разходите на доставчика на ипотека са фиксирани. Приходите му обаче зависят от лихвените плащания Платими лихви Платимите лихви са сметка на пасива, показана в баланса на компанията, която представлява сумата на лихвените разходи, натрупани към днешна дата, но която не е платена към датата в баланса. Той представлява размера на лихвите, които в момента се дължат на кредиторите и обикновено е текущо задължение, което получава от своите клиенти, което от своя странае свързан с лихвения процент, определен от централната банка.

По този начин приходите на доставчика на ипотечни кредити са променливи. Ако централната банка намали лихвения процент под 1,85%, тогава доставчикът на ипотечни кредити няма да може да изпълни задълженията си по кредита. Той може да използва лихвени суапове, за да замени плащанията си с фиксиран лихвен процент с плащания с променлив лихвен процент.

Да предположим, че доставчикът на ипотечни кредити купува лихвен суап с премия от 0,23%. Това предполага, че страната от другата страна на сделката се е съгласила да плаща на инвестиционната банка $ 42 милиона годишно през следващите 15 години, докато доставчикът на ипотечни кредити се е съгласил да плати на суаповия продавач банковата ставка + 0,23% върху 2 милиарда долара за следващите 15 години. Сделката може да се осъществи само ако доставчикът на ипотека и продавачът на суап имат противоположни мнения относно това дали централната банка ще повиши или намали лихвения процент през следващите 15 години.

2. Валутни суапове (валутни суапове)

Валутните суапове позволяват на притежателите им да разменят финансови потоци, свързани с две различни валути. Помислете за описания по-горе пример: Американски бизнес, който е взел назаем пари от американска банка (в щатски долари), но иска да прави бизнес в Обединеното кралство. Приходите и разходите на бизнеса са в различни валути.

Бизнесът трябва да извършва лихвени плащания в щатски долари, докато генерира приходи в британски лири. Той обаче е изложен на риск, произтичащ от колебанията на обменния курс USD / GBP. Бизнесът може да използва валутен суап USD / GBP, за да се хеджира срещу такъв риск. Ако бизнесът продаде стоки на стойност 50 милиона британски лири в Обединеното кралство и обменният курс падне от 1 = 1,23 долара на 1 = 1,22 долара, тогава приходите на бизнеса падат от 61,50 милиона на 61 милиона долара.

За да се предпази от такъв риск (обезценяването на щатския долар спрямо GBP), бизнесът може да използва суап USD / GBP. Продавачът на суапа се съгласява да даде на бизнеса 61,5 милиона долара за 50 милиона британски лири, независимо от действителния обменен курс. Транзакцията може да се осъществи само ако бизнесът и суап продавачът имат противоположни мнения относно това дали обменният курс USD / GBP ще оцени или обезцени.

3. Хибридни суапове (екзотични продукти)

Хибридните суапове позволяват на притежателите им да разменят финансови потоци, свързани с различни дългови инструменти, които също са деноминирани в различни валути. Например американски доставчик на ипотечни кредити с променлив лихвен процент, който прави бизнес в Обединеното кралство, може да замени заем с фиксиран лихвен процент, деноминиран в щатски долари, с заем с променлив лихвен процент, деноминиран в британски лири. Други примери за хибриди включват замяна на заем с променлив лихвен процент, деноминиран в щатски долари, с заем с променлив лихвен процент, деноминиран в йени.

Още ресурси

Finance предлага Financial Modeling & Valuation Analyst (FMVA) ™ FMVA® сертифициране Присъединете се към 350 600+ студенти, които работят за компании като Amazon, JP Morgan и Ferrari, за тези, които искат да издигнат кариерата си на следващото ниво. За да продължите да учите и да напредвате в кариерата си, ще ви бъдат полезни следните ресурси:

- Суап на кредитно неизпълнение Суап на кредитно неизпълнение Суапът на кредитно неизпълнение (CDS) е вид кредитен дериват, който осигурява на купувача защита срещу неизпълнение и други рискове. Купувачът на CDS извършва периодични плащания към продавача до датата на падежа на кредита. В споразумението продавачът се ангажира, че ако издателят на дълга не изпълни задълженията си, продавачът ще плати на купувача всички премии и лихви

- Договор за хеджиране Договор за хеджиране Договор за хеджиране се отнася до инвестиция, чиято цел е да намали нивото на бъдещите рискове в случай на неблагоприятно движение на цените на даден актив. Хеджирането осигурява своеобразно застрахователно покритие за защита срещу загуби от инвестиция.

- Международна асоциация за суапове и деривати (ISDA) Международна асоциация за суапове и деривати (ISDA) Международната асоциация за суапове и деривати (ISDA) е търговски колектив, съставен от повече от 800 участници от почти 60 страни от

- USD / CAD Валутен кръст USD / CAD Валутен кръст Валутната двойка USD / CAD представлява котиран курс за обмяна на САЩ към CAD или колко канадски долара получавате на щатски долар. Например курс USD / CAD от 1,25 означава, че 1 щатски долар е еквивалентен на 1,25 канадски долара. Обменният курс USD / CAD се влияе от икономическите и политическите сили и върху двете